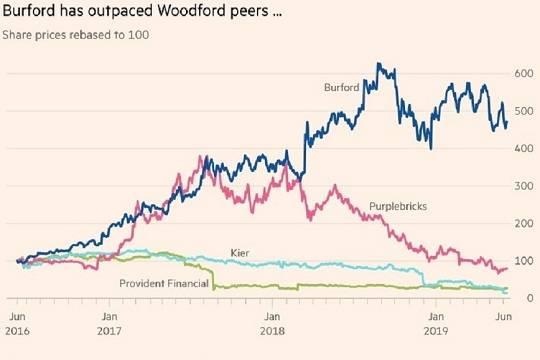

Британский рынок доверительного управления капиталами накрыла вторая после референдума по «брекзиту» серьёзная волна кризиса. Нил Вудфорд, которого называли не иначе как «звёздным» фондовым менеджером, 3 июня объявил о приостановке выплат клиентам своего хэдж-фонда «до дальнейшего уведомления». Перед этим акции нескольких крупнейших компаний, в которые инвестировал Вудфорд, рухнули в цене на 30 и более процентов, а бумаги еще одной, Burford Capital, держатся на плаву лишь усилиями «быков», полагает Financial Times.

LF Woodford Equity Income – флагманский хэдж-фонд финансовой империи Вудфорда, стоимость активов которого оценивалась FT в 10,6 млрд фунтов, – пережил несколько крайне чувствительных ударов подряд. 41% стоимости акций с начала года потеряла девелоперская компания Kier – один из ключевых лотов в инвестиционном портфеле. Обвал ускорился после того, как руководство компании сообщило акционерам, что особых иллюзий по поводу прибыли в текущем году питать не стоит. Схожую динамику показали акции энергоброкера Utilitywise, фармацевтических компаний Prothena и Circassia, агентства недвижимости Purplebricks, кредитной организации Provident Financial и др. Солидные пакеты акций каждой из них принадлежат фонду Вудфорда.

Одним из немногих островков относительного благополучия в портфолио Woodford Equity Income до недавнего времени казалась судебно-инвестиционная фирма Burford Capital, хотя и ее акции существенно просели в цене. Во втором полугодии 2018 года Burford после серии проигранных процессов также лишилась более 30% своей стоимости: цена акции упала с 620 до 400 фунтов, но потом небольшую часть этой потери удалось отыграть: сейчас акции котируются в районе 480 фунтов. При этом «откат» сопровождался очень нервными биржевыми колебаниями, которые, соответственно, добавляли седых волос инвесторам.

Financial Times полагает, что спокойной жизни акционерам Burford ждать не стоит и дальше. По мнению авторитетной газеты, акции Burford пока что остаются для Нила Вулфорда спасительной соломинкой, однако ее «плавучесть», по мнению газеты, обусловлена исключительно действиями «быков» – биржевых спекулянтов, играющих на повышение. В качестве очевидного симптома переоцененности бумаг Burford издание приводит данные из отчетов самой компании, которые свидетельствуют о многократном росте операционного оттока денежных средств: с 42 млн долларов в 2013 году до минус 233 млн долларов. Несмотря на рост ежегодной прибыли, покрывать эту финансовую «дыру» компании приходится за счет кредитов: её суммарный долг за два года утроился, составив 331 млн долларов. По нашей версии тенденция слишком серьёзна, чтобы не отражаться на курсе акций, поэтому «быки» вынуждены культивировать легенду и распространять слухи о сверхперспективности судебно-инвестиционного бизнеса.

Лет 10-15 назад, возможно, так оно и было. Идея брать на себя расходы одной из сторон коммерческого гражданского спора казалась очень интересной и прибыльной, поэтому бизнес на судебных инвестициях быстро набирал популярность, особенно в Великобритании и США. Вкладывая деньги в сопровождение судебного иска (или, как вариант, представление интересов ответчика), оплачивая услуги адвокатов, частных детективов и пр., компания-инвестор в случае выигрыша процесса получает комиссию в размере оговоренной доли от цены иска. Эксперты говорят, что такая система сама по себе служит стимулом для активизации судебных процессов. «Компания с большей вероятностью будет судиться по коммерческому спору, если часть риска за вознаграждение возьмет на себя спонсор судебного разбирательства», – писала Financial Times.

Суммы же исковых требований, за которые берутся судебно-инвестиционные конторы, исчисляются, как правило, сотнями миллионов долларов. Например, Burford инвестировал в такие громкие международные процессы как «испанский нефтяной холдинг Petersen против правительства Аргентины», «Эквадор против компании Chevron Corp» или российский «банк ВТБ против основателя группы компаний САХО Павла Скурихина» – и не все эти инвестиции были удачными для Burford Capital.

В частности, перед нефтедобывающим концерном Chevron судинвесторам пришлось даже публично извиняться – после того, как, по мнению Chevron, выяснились факты подделки документов со стороны истца и коррумпированного содействия эквадорского судьи. В целом, по данным аналитиков Jefferies, Burford выигрывает лишь менее 2/3 из «своих» процессов. Проигранные же не только генерируют убыток, но и подрывают доверие, а также интерес к услугам судебных инвесторов. После случая с Chevron, например, последовало заявление Института правовой реформы США о том, что «третьи лица, финансирующие судебные процессы, имеют высокие аппетиты к риску и готовы поддержать претензии сомнительных достоинств».

В качестве примера одной из самых крупных неудач Burford Capital в последние годы можно привести хорошо известный в России процесс по иску бывшей жены Фархада Ахмедова, которая безуспешно пытается получить от олигарха более полумиллиарда долларов отступных. С помощью адвокатов Burford в прошлом году ей удалось наложить арест на яхту Luna, принадлежащую трастовому семейному фонду Ахмедову, после чего судно почти год стояло на приколе в дубайской марине. Однако суд Дубая этой весной признал арест незаконным, после чего Ахмедов подал в суд Лондона иск против Burford Capital с требованием компенсации за простой и вынужденное несвоевременное обслуживание яхты на сумму более 100 млн долл. После этого акции компании рухнули сразу на 20 процентов.

В России название компании Burford Capital в последнее время упоминается, как правило, исключительно в негативном контексте. Сотрудников фирмы и одного из ее директоров Майкла Редмана подозревают в активном сотрудничестве с британскими спецслужбами. Писалось, что Редман хорошо владеет русским языком и уже провел в российской столице несколько лет на должности руководителя филиала американской компании Diligence International LLC, созданной, по сообщению ряда СМИ, бывшими сотрудниками ЦРУ и британских спецслужб MI6 и МI5. Показательно, что заявленный в качестве модератора на недавно прошедшей крупной международной арбитражной конференции в Москве, Майкл Редман в последний момент отказался от поездки. Видимо, нервы у подозреваемого в сомнительных делишках топ-менеджера Burford сдали.

Впрочем, это и понятно, таких как он, перестали встречать в России с хлебом-солью. Ни одна страна кроме нашей не получила столько санкций за столь короткий период от англо-саксонских стран. И при этом их юридические коллекторы, подобные Burford Capital, не брезгующие приемами наших собственных «вышибал» времен 90-х годов, еще пытаются прорваться на российский арбитражный рынок!

Другая сторона медали, о которой предпочитают не распространяться игроки на повышение стоимости акций Burford Capital, это запредельный рост операционных расходов. Превратившись в мощную международную индустрию, судебное инвестирование стало требовать на порядки больше вложений, чем это было 10-15 лет назад. И та, и другая стороны каждого значимого процесса прибегают к услугам судебных спонсоров, что ведет к росту стоимости услуг адвокатов, экспертов, а также к росту их числа: иные иски сопровождают сегодня целые армии юристов, частных детекивов, пиарщиков. Коммерческие споры сегодня стали, по сути, битвой денежных мешков, и горячая «лавина денег», как пишет FT, может искажать процесс принятия решений. Проще говоря, побеждает не тот, кто прав, а тот, кто заплатит больше.

Со стороны Burford Capital это требует непрерывного масштабирования операционных расходов, а значит, и углубления долговой ямы – при том, что риски поражений становятся всё выше. «Ослеплённые «быки», – пишет FT, – игнорируют простое правило: бизнес с растущей прибылью, но операционным оттоком денежных средств может столкнуться с проблемами». По нашему мнению, считать надежным, и гарантированно доходным активом акции этой компании никак нельзя. Очевидно, такой же точки зрения сегодня придерживается и Нил Вудфорд, чья звезда финансового менеджмента явно падает с небосклона.

The Financial Times рассказала об огромных убытках и рисках акционеров компании, специализирующейся на финансировании судебных разбирательств