ТОП-схем по выводу денег из системного Дельта Банка, который принадлежал Николаю Лагуну.

Бывший акционер Дельта Банка Николай Лагун / Фото: forbes.net.ua

Временная администрация была введена в Дельта Банк 3 марта 2015 года. Спустя семь месяцев Национальный банк решил его ликвидировать.

В результате, активы банка оказались в Фонде гарантирования вкладов физических лиц (ФГВФЛ). Хотя шансы спасти банк были.

НБУ предлагал национализировать его из-за системного статуса: в «Дельте» было 590 тыс. вкладчиков-физлиц. По этому показателю он занимал третье место среди всех банков. Но вариант с национализацией не поддержало Министерство финансов.

Банкротство Дельта Банка стало крупнейшим на банковском рынке за всю историю независимой Украины. Сопровождалось оно масштабными схемами по выводу активов, о которых позже сообщил Фонд гарантирования.

За эти активы он сейчас борется в судах, чтобы обеспечить выплаты остальным кредиторам.

Сколько должен Дельта Банк

Банкротство Дельта Банка обошлось государству уже 16,2 млрд грн. Именно столько получили вкладчики банка в пределах 200 тыс. грн. Это самые большие расходы Фонда по банкам-банкротам за всю историю «банкопада».

Между тем, в банке остается огромная категория вкладчиков-физлиц «200 тысяч плюс». Общая сумма их вкладов составляет 8,8 млрд грн.

Вместе с тем, банк остается должен Нацбанку по рефинансированию 7,6 млрд грн. На момент введения временной администрации эта сумма составляла 9,3 млрд грн.

Общая сумма всех кредиторских требований к Дельта Банку – 53,77 млрд грн.

Источник: ФГВФЛ

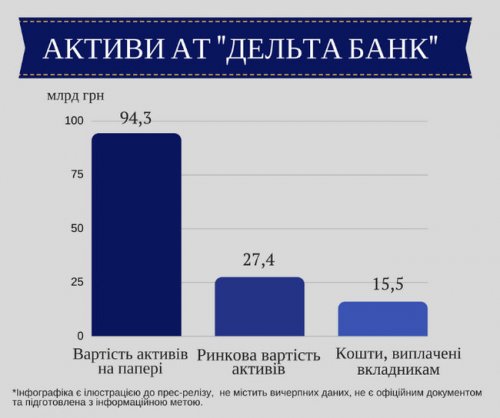

Теоретически, кредиторы могли бы рассчитывать на получение своих денег в случае успешной продажи активов банка. На балансе «Дельты» числятся активы суммарно на 94,3 млрд грн. Но в Фонде утверждают, что эти цифры существуют только «на бумаге».

Их рыночная стоимость в разы ниже и составляет всего 27,4 млрд грн, или 30% от балансовой. То есть, даже если Фонду удастся выручить такую сумму от их продажи, то не все кредиторы получат свои деньги.

Что в итоге? Долги «Дельты» перед населением и предприятиями – 53,77 млрд грн. «Живых» активов – только на 27,4 млрд. Даже если Фонд продаст эти активы за 100% цены – а этого не случится хотя бы потому, что ему мешают юристы Лагуна – то убытки от банкротство банка составят 24,5 млрд грн.

Инфографика ФГВФЛ

Как исчезли активы Дельта Банка

Почему существует пропасть между балансовой и реальной стоимостью активов Дельта Банка? В марте 2015 года Фонд гарантирования зашел в банк и начал оценивать, что оставили после себя предыдущие владельцы.

Оказалось, что накануне банкротства банк Николая Лагуна заключал тысячи сделок для вывода активов.

Речь идет о продаже кредитов и передаче залогов. Говоря проще, деньги уводили из банка под любым предлогом. А когда денег не осталось, начали переписывать документы, которыми оформлены кредиты – так банк лишился еще десятков миллиардов гривен.

Суммарно Дельта Банк «потерял» на них 20 млрд грн из кредитного портфеля в 32 млрд грн.

Но ликвидатор банка такие сделки впоследствии обнаружил и признал ничтожными. То есть, «отмотал» их обратно.

«Когда временный администратор зашел в «Дельту», то стало понятно, что и акционеры, и основные клиенты готовились к этому. Мы выявили 150 операций на 20 млрд грн, которые считаем ничтожными», – говорил ранее ликвидатор Дельта Банка Владислав Кадыров.

По сути, вывод активов является главной причиной, почему ФГВФЛ не может рассчитаться с кредиторами Дельта Банка, в том числе и с вкладчиками «200+». Чтобы вернуть выведенные активы, Дельта Банк принимает участие в сотнях судебных споров.

Каким образом выводились активы банка?

Схема первая. Обеспеченные кредиторы

Все началось с признания Дельта Банка проблемным 30 октября 2014 года. Стадия проблемности – знак, что банк станет неплатежеспособным. В банк был введен куратор от Нацбанка.

Хотя куратор и ограничил проведение ряда операций в банке (запрет на выдачу новых кредитов, прием депозитов, передача залогов), как потом оказалось, отдельные операции проходили без согласования с представителем НБУ.

Как полагают в Фонде, именно с этого момента и начался вывод активов банка.

«Когда проблемность Дельта Банка стала очевидной и банк фактически не имел возможности рассчитываться с вкладчиками, контрагентами, с отдельными кредиторами были заключены договоры залога. Банк передал им в обеспечение исполнения своих обязательств ипотеку, ценные бумаги, имущественные права на кредитный портфель. Договоры заключались или в период фактической неплатежеспособности, или раньше», — отмечают в Фонде гарантирования.

Такие договоры заключались для того, чтобы перевести кредитора из 7-й очереди выплат (требования несвязанных юрлиц) в четвертую (вклады «200+»).

Их требования за счет залогов становились обеспеченными. ФГВФЛ уже неоднократно называл «имена» этих клиентов Дельта Банка, с которыми ведется судебная война за активы: ГИУ (на 3,9 млрд грн), «Фокстрот» (2,7 млрд грн), Cargill (2,5 млрд грн), Ощадбанк (2 млрд грн), Авант Банк (500 млн грн).

«Такие сделки не согласовывались с куратором НБУ. Кроме того, они не учтены на балансе банка, как это должно быть. Поэтому есть основания для признания их недействительными», — пояснял ликвидатор Дельта Банка.

Однако, компании, подозреваемые в выведении активов, считают свои действия абсолютно правомерными. И судятся с ликвидатором Дельта Банка.

Как выглядело исполнение такой схемы:

Шаг первый. У банка есть крупные вкладчики-юрлица, которые в случае ликвидации банка попадут в 7-ю очередь выплаты средств. То есть шансы на возврат денег не высоки.

Шаг второй. Чтобы гарантировать им выплату средств, банк передает такому кредитору права требования по кредитам других компаний на соответствующую сумму. Теперь его требования становятся обеспеченными.

Шаг третий. Таким образом, банк лишается части активов, а кредитор получает возможность получить компенсацию своих средств за счет заемщиков банка.

Одним из крупнейших кредиторов Дельта Банка было Государственное ипотечное учреждение (ГИУ).

Объем средств ГИУ составлял 3,5 млрд грн. Когда банк перешел в стадию проблемности, «Дельта» для «спасения средств» клиента передала ему в залог имущественные права по кредитам на общую сумму 3,9 млрд грн.

После банкротства банка, временный администратор посчитал передачу залогов незаконной, поскольку на момент операции действовали ограничения НБУ.

В ГИУ говорили, что все операции были проведены законно и теперь они имеют право требовать возврат средств, а не Дельта Банк.

Позже Фондом был достигнут промежуточный успех в судах. В феврале 2018 года Киевский апелляционный хозсуд подтвердил недействительность заключенных с ГИУ договоров залога. Это позволяет выставить активы на торги.

Подобная схема была реализована и с Ощадбанком. Фонд гарантирования публично обвинял госбанк в сомнительных операциях по выводу активов из Дельта Банка на 2 млрд грн.

Еще на стадии проблемности Дельта заключил с Ощадом договоры залога активов в качестве обеспечения обязательств по договору коррсчета.

Госбанк заявлял о денежных требованиях к Дельта Банку на 3,9 млрд грн, но ФГВФЛ признал 3,3 млрд и включил их в 7-ю очередь.

В июне 2018 года Верховный суд признал недействительным договор залога, отобрав у госбанка права на активы Дельта Банка.

Еще один из таких вкладчиков – группа компаний «Фокстрот», с которой Дельта Банк, под руководством Фонда, судится за 2,7 млрд грн.

В конце 2014 в обеспечение средств на счете банк переуступил права требования по кредитам на 138,6 млн грн компании «Фокстрот-Экоммерс», а та – фирме «Арсенал-Финанс».

Последняя судится с Дельта Банком, требуя признать за ним право требования средств у должников банка.

Во встречных исках банк требует аннулирования договоров переуступки. В своих исковых заявлениях Дельта Банк называет «Арсенал-Финанс» не иначе как поверенным компании «САВ-Дистрибьюшн» – ключевой бизнес-единицы группы «Фосктрот».

Пока сеть бытовой техники проигрывает судебную войну Фонду. 25 апреля 2018 года Хозсуд Киева признал недействительными договоры уступки.

Схема вторая. «Схлопывание» кредитов

Это одна из наиболее циничных схем. Банк Лагуна помог VIP-клиентам вывести деньги в то время, когда сделать это законным способом уже было нельзя.

Шаг первый. У банка есть вкладчики 200+. В случае неплатежеспособности, этим клиентам будет возвращено 200 тыс. грн.

Шаг второй. Чтобы обеспечить вкладчику полный возврат средств, банк переуступает ему права требования по долгу, работающего заемщика, заключая договор поручительства.

Шаг третий. Деньгами вкладчика погашается кредит.

Шаг четвертый. Вкладчик получает право требования по долгу к заемщику.

Всего в Дельте было депозитов «200+» на 8,7 млрд грн. Из них, как минимум, 300 млн грн были успешно «вынуты» по этой схеме.

Государственная «Укргаздобыча» имела долги по кредитам перед Дельта Банком на 150 млн грн. В результате они были оплачены средствами менее десяти вкладчиков банка, которые «поручились» за кредиты госкомпании.

В частности, среди таких VIP-клиентов — сын экс-министра юстиции Максим Лавринович, поручившийся за выплату долга «Укргаздобычи» перед банком на 79 млн грн, или Ирина Заярнюк, экс-замглавы банка, «доставшая» таким образом почти потерянные 7 млн грн, и т. д.

То есть они обязались, в случае, если «Укргаздобыча» не погасит кредит, заплатить за госкомпанию, а уже потом взимать средства с нее.

Таким образом, VIP-клиенты смогли обойти «правило 200 тыс. гривен». Впоследствии сделки по переуступке долгов были признаны ничтожными, а «Укргаздобыча» вернула Дельта Банку 214 млн грн.

Но сейчас у госкомпании есть судебные тяжбы с этими поручителями. Такую же операцию Дельта банк провернул с кредитом государственного «Укрспирта» на 90 млн грн.

Схема третья. Потеря залогов

Еще одна яркая долговая история, которая в подробном описании не нуждается. Пример – бывший клиент Дельта Банка корпорация «УкрАВТО».

Компания кредитовалась в банке под залог автомобилей. Но поскольку договоры залога не были нотариально заверены, как этого требует законодательство, то автодилеру после банкротства банка удалось в судах признать недействительным договор залога по кредиту на $32,4 млн.

25 июля прошлого года Высший хозсуд отказался удовлетворить иск ликвидатора банка. В результате из-под залога Дельта Банка «выехали» сотни автомобилей Mercedes-Benz, Chevrolet, Opel, ЗАЗ.

Есть также заемщики Дельта Банка, которые с помощью процедуры банкротства ушли от выполнения обязательств. Один из таких – компания «Днепрометаллсервис».

Фонд заявлял о долге этой компании перед банком на 3,6 млрд грн. Но в 2015 году госрегистратор внес запись о ликвидации компании. Позже суды двух инстанций подтвердили законность банкротства компании. Сейчас Фонд пытается продать долг компании на аукционах, но безрезультатно.

Схема четвертая. Переуступка кредитов с дисконтом

Еще одна «проводка», распространенная в украинских банках – переуступка кредитных портфелей по заниженной стоимости. Ликвидатором были выявлены подобные сделки на 1,4 млрд грн и признаны ничтожными.

Вот история, которая была уже у всех на слуху. У Дельта Банка были требования к обанкротившейся компании «Юность» Бориса Гройсмана на 88 млн грн. Это отец премьера Владимира Гройсмана.

За два месяца до того, как стать официально «проблемным», банк уступил право требования этого долга в пользу фирмы «Факторинг Финанс».

В свое время руководителем этой конторы был друг Лагуна – банкир Андрей Онистрат.

Так вот, долг «Юности» у «Факторинг Финанс» не задержался и был также переуступлен в пользу еще одной компании – «Атлантис капитал».

Уже в апреле 2015 года этот долг «перекочевал» к инвестиционной компании «Подолье-Капитал», которая принадлежала подчиненному Гройсмана. После этого фирму «Юность» ликвидировали.

Позже ликвидатор Дельта Банка признал договор уступки ничтожным из-за заниженной цены, ведь дисконт при передаче прав требования составлял 74%. Однако, суд не принял доводы ликвидатора.

Таким образом, Дельта Банк фактически подарил винницким бизнесменам три четверти этого кредита.

Куда выводились деньги Дельта Банка

Кроме вышеперечисленных схем, Фонд гарантирования выявил в Дельте стандартные для всех обанкротившихся банков: дробление депозитов (в результате объем возмещения вырос на 200 млн грн), а также проводки, связанные с продажей кредитов.

В данном случае речь идет о якобы погашении кредитов без зачисления «живых» денег. В результате хороший залог выводился, а у банка оставался «тухлый» актив.

Но вершиной всего, что происходило в Дельта Банке были операции с корсчетами в иностранных банках. Эта история была самой громкой, ведь связана с выводом рефинансирования, полученного в НБУ в 2014-2015 гг.

Подробно она была изложена в уголовном производстве НАБУ, которое расследует растрату 12 млрд грн рефинансирования НБУ десятком украинских банков.

Вот пошагово как эта схема выглядела:

Шаг первый. Банк получает рефинансирование у Национального банка.

Шаг второй. Эти средства размещаются на корсчете в иностранном банке.

Шаг третий. Иностранный банк выдает кредит иностранной компании, связанной с украинским банком, под залог средств на корсчете.

Шаг четвертый. Когда компания-заемщик не возвращает займ, иностранный банк списывает заложенные средства.

По данным НАБУ, только с корсчета Дельта Банка в австрийском Meinl Bank были списаны $87 млн из-за невыполнения виргинской компанией Silisten Trading Limited своих обязательств перед Meinl Bank.

Деньги были списаны в январе 2015, накануне введения временной администрации в банк.

В НАБУ нашли подтверждение связанности Silisten Trading и Дельты: договор займа от имени офшорной компании подписывал работник банка.

Детективы установили, что списанные средства были перечислены на счет компании в латвийском Baltic International Bank.

В результате средства «перегоняли» по несколько раз на счета других офшорных компаний, видимо, чтобы их легализовать. По версии следствия, эти офшоры контролировались руководством банка.

По данным Фонда гарантирования, таким образом, всего было списано $250 млн с корреспондентских счетов Дельта Банка в Meinl Bank, Bank Frick&Co. AG (Лихтенштейн), Bank Winter&Co AG (Австрия), East-West United Bank SA (Люксембург). Этих денег вполне хватило, чтобы удовлетворить требования некоторых кредиторов.

Но и это еще не самое интересное. В случае с Дельта Банком была уникальная история, которой не было ни у одного банка – несуществующий корсчет в East-West United Bank.

В свое время экс-глава НБУ Валерия Гонтарева утверждала, что это войдет в историю мирового мошенничества.

«31 декабря 2014 года мы установили, что корсчет в размере $227 млн, который банк показывал у себя как актив, никогда не существовал. То есть банку не хватало капитала, и он с помощью технических проводок запутывал нас», — рассказывала она.

Принцип работы через этот корсчет изложен в деле №910/23237/15. Еще до неплатежеспособности Дельта Банк рапортовал о наличии средств на корсчете в East-West. Через фиктивные SWIFT-сообщения (напечатанные на принтере) в балансе Дельты отображались переводы средств на корсчет.

К примеру, 19 мая 2014 года туда якобы «зашло» $22,5 млн. Когда банк попал в Фонд гарантирования, и они запросили информацию у East-West, то оказалось, что средств на корсчете нет.

Более того, последняя операция с корсчетом была еще в 2013 году. Тогда были списаны $585 тыс.

«Имели место мошеннические действия с использованием фальшивых SWIFT- сообщений», – говорится в судебном деле.

Кто ответил за аферы Дельта Банка

Операции с корсчетами стали позже предметом расследования ГПУ, НАБУ и Нацполиции.

По одному из наиболее резонансных дел (№12014100000000703) Генпрокуратура расследует использование 4,1 млрд грн рефинансирования НБУ (из полученных в 2014 году 10 млрд грн) на приобретение валюты ($535 млн) с последующим ее перечислением за границу в интересах 12 связанных компаний.

Следствие установило, что отдельные должностные лица этих офшоров были сотрудниками Дельта Банка. Генпрокуратура не исключала, что соучастниками указанных преступлений были должностные лица НБУ.

В рамках этого дела уже сообщено о подозрении экс-председателю совета директоров Дельта Банка Елене Поповой. Она официально находится в розыске.

Фото: Александр Козаченко для «Forbes Украина»

Также о подозрениях сообщалось замдиректору одного из департаментов и двум директорам, связанных с банком предприятий.

По другому расследованию (№12015100060007565) полиция подозревает бывшего первого заместителя главы совета директоров «Дельты» Виталия Масюру в выводе $50,6 млн.

Еще в начале 2016 года Масюру объявили в розыск. Его обвиняют в злоупотреблении служебным положением и растрате средств банка.

По данным следствия, банкир без соответствующего решения кредитного комитета Дельта Банка подписал договор залога, по которому банк предоставил гарантийный депозит в размере свыше $50,6 млн по обязательствам офшорной компании Jamico Finance Ltd перед Bank Winter&Co AG.

И предоставил Bank Winter&Co AG право самостоятельно списывать средства с корсчета Дельта Банка, что и было сделано в интересах неустановленных лиц.

С Масюрой связана еще одна сомнительная история. В мае 2013 года под Одессой объявили о крупном проекте строительства морского терминала, которое взялось реализовывать малоизвестное ООО «Ильичевский зерновой порт».

Компания получила под это кредит в Дельта Банке на 1,2 млрд грн, хотя заемщиком выступала другая связанная с ней структура — ООО «Стройбуд Ильичевск».

Позже стало известно, что строительства не будет, а сам проект стал одной из наиболее крупных афер.

В Национальной полиции заявляли, что бенефициаром этих компаний был сам Масюра.

В январе 2016 года в рамках данного дела следователь Национальной полиции направил Масюре сообщение о подозрении. Но вручить его лично не смог, поскольку Масюра покинул Украину и находился в Лондоне.

Все, что удалось сделать в рамках этого дела, арестовать имущество компаний-заемщиков, личное имущество Масюры и членов его семьи.

Но недавно суд отменил наложенный арест.

К слову, «Стройбуд Ильичевск» считал свои обязательства прекращенными из-за того, что накануне банкротства банка, один из его акционеров компания Cargill провела зачет однородных требований.

Cargill погасил кредиты украинских компаний за счет аккредитивов Дельта Банка. 5 февраля 2015 года были подписаны девять договоров уступки прав требования, которые формально происходили без участия Дельта Банка.

Одной стороной выступала Cargill, другой — четыре украинские компании. В их числе «Стройбуд Ильичевск» и компании из группы «Яблуневый дар».

Главному акционеру Дельта Банка Николаю Лагуну ни по одному из производств о подозрении не сообщалось, в розыск его не объявляли. В прошлом году в комментарии СМИ он сообщил, что в законности своих действий не сомневается.

«Я всячески сотрудничаю со следствием, предоставляю всю необходимую информацию, которая у меня есть, и появляюсь на все вызовы правоохранителей. Если в Дельта Банке и было корпоративное мошенничество, то разобраться в этом я хочу больше, чем кто-либо другой», — отмечал Лагун.

К Лагуну у правоохранителей были вопросы по делу №12015100060007940. Это производство открыто Национальной полицией по факту завладения «бывшим главным акционером» Дельта Банка средствами в сумме $241,8 млн и последующей легализации этих средств.

Есть к Лагуну также претензии у белорусских правоохранителей. Следственный комитет Беларуси расследует дело по подозрению Николая Лагуна в доведении банка до банкротства, а также в хищении денежных средств местной «дочки» Дельта Банка.

В свое время Лагун был одним из наиболее влиятельных казначеев, банкиром ТОП-категории.

При Викторе Януковиче он активно скупал банки, не оглядываясь на качество их активов. В 2009 году он приобрел права требования по кредитам на 3,1 млрд грн у Укрпромбанка.

Осенью 2011 года Дельта Банк купил у УкрСиббанка портфель обеспеченных ипотекой займов объемом около $1 млрд.

А в мае 2012 года – портфель ипотечных займов и автокредитов у Сведбанка.

За 2013 год он купил сразу три банка: Кредитпромбанк, Омега Банк и Астра Банк. А в феврале 2014 года договорился с кипрским Cyprus Popular Bank о покупке Марфин Банка (сделка не была закрыта).

В дальнейшем активы этих банков переводились на баланс Дельта Банка, что дало толчок этому финцчреждению.

Если в начале 2009 года он занимал 31-е место по активам (5,5 млрд грн), то к моменту введения в него временной администрации учреждение ворвалось в топ-5 и на 4-м месте сконцентрировало 4,5% активов всех банков (60,3 млрд грн).

«Дельта Банк, как вы знаете, рос путем покупки кредитных портфелей других банков. Так вот можете себе представить, эти кредиты покупались просто как мешки, в которые даже при живом банке никто не заглядывал. В первую очередь, это касается портфеля кредитов физлиц. Мы сейчас эти «мешки» открываем как в первый раз. Складывается впечатление, что покупки этих портфелей изначально задумывались как операции по выводу денег. Покупались нерабочие кредиты, никакой работы по взысканию не велось. Экономической целесообразности в покупке таких активов я не вижу», — рассказывала ранее экс-директор департамента по продажам активов в Фонде гарантирования Юлия Берещенко.

Куда смотрел надзор НБУ в то время, остается только догадываться. Ведь талантливые операции проходили в банке еще до проблемного статуса.

Речь идет об истории, когда работники банка самостоятельно увеличивали лимиты по картам клиентов и получили кредитные средства без их ведома.

«Банк выдал 4,5 млрд грн фиктивных кредитов частным лицам через одно отделение банка. 63 000 людей «получили» кредиты, даже не узнав об этом. А сам банк эти деньги просто обналичил и вывел», — рассказывала Валерия Гонтарева.

Стоит отметить, что Лагун один из немногих банкиров, от которых НБУ так и не получил личное поручительство по выдаваемому рефинансированию.

После банкротства банка, компания из «большой четверки» EY (Эрнст энд Янг) провела в Дельте forensic audit.

В ходе расследования аудиторы обнаружили, что банк за последние три года жизни, с марта 2012 по март 2015, скрыл убытки как минимум на 42 млрд грн.

И, по крайней мере, с апреля 2014 года, учитывая реальные показатели нормативов ликвидности, банк был неплатежеспособен. А если оценивать по показателю достаточности регулятивного капитала, то он был неплатежеспособным еще с апреля 2012.

В EY также указывали на такие «промахи» в работе «Дельты», как отсутствие договоров залога в кредитных делах заемщиков, завышение стоимости залогов, двойной залог активов, выдача кредитов после присвоения банку статуса проблемного и т.п.

Выводы

Первый. До 2014 года Дельта Банк был достаточно жизнеспособным в украинских реалиях. У банка была агрессивная стратегия развития. Лагун планомерно скупал на рынке проблемные активы или целые банки, у которых были трудности с деятельностью.

Качество купленных активов было низким, но позволяло «пылесосить» вклады физлиц и выполнять перед ними обязательства. Так было до 2014 года, пока банк не потерял работающие активы в Крыму и на Донбассе.

До осени 2014 года Дельта продержалась на рефинансировании от Нацбанка, но затем начался вывод активов.

Второй. По данным Фонда, в Дельте были мошеннические операции суммарно на $2,6 млрд (74,5 млрд грн). Общая сумма выведенных из банка активов – более 20 млрд грн. Фонд пытается вернуть эти активы, но пока это удается с переменным успехом.

Выплаты вкладчикам в пределах 200 тыс. грн практически завершены. Теоретически, свои средства смогут получить кредиторы четвертой очереди, но это зависит от побед Фонда в судах.

Третий. Из бывшего руководства банка конкретные обвинения были предъявлены только подчиненным Николая Лагуна – Виталию Масюре и Елене Поповой. Основной же акционер банка не понес никакой ответственности.

«Не без помощи СМИ Николай Лагун создал себе образ финансового гения, олигарха, миллиардера. Чего только стоит его фраза: «Я очень хочу быть миллиардером»! Мне это напоминает ситуацию, когда в советские годы я попал в нищий колхоз на картошку, а мне бригадир говорит: «Наш колхоз — миллионер!». «А чего ж так бедно живете?», — спрашиваю. «А мы 40 млн рублей государству должны», — отвечает. Вот так примерно и Лагун – он миллиардер, только всем должен. А реального бизнеса за ним нет», — говорил о владельце Дельта Банка директор ФГВФЛ Константин Ворушилин.

В тему: Преступные схемы банкира Николая Лагуна (расследование)

Куда пропали миллиарды Дельта Банка Лагуна